|

Позиции России на мировом рынке ИТ

Главная /

Архив номеров / 2017 / Выпуск №01 (64) / Позиции России на мировом рынке ИТ

Рубрика:

Тема номера /

ИТ-2017

Facebook

Мой мир

Вконтакте

Одноклассники

Google+

Позиции России на мировом рынке ИТ

Предлагаем вашему вниманию некоторые результаты 13-го ежегодного исследования экспортной индустрии разработки программного обеспечения (ПО) в России, проведенного НП «РУССОФТ» в 2016 году, при поддержке Ассоциации АП КИТ. Данные получены на основе опроса более 130 компаний – участников рынка, изучения разнообразных источников информации, экспертных оценок директоров компаний – разработчиков ПО. В исследовании дается оценка состояния российской ИТ-индустрии в 2015 году и прогнозная оценка отрасли в 2016 году. Полный отчет исследования читайте на сайте www.russoft.org

Несмотря на большое количество негативной по отношению к России информации в зарубежных СМИ, в рейтингах, в которых ранжируются страны и города (по развитию инноваций, ИТ и условий для ведения бизнеса), за прошедший год Россия намного чаще улучшала свои позиции, чем ухудшала. В то же время негативное воздействие экономического кризиса, падения цен на нефть и антироссийских санкций было полностью компенсировано положительным эффектом от девальвации национальной валюты, которая способствовала росту конкурентоспособности российской индустрии разработки программного обеспечения на глобальном мировом рынке.

Российский рынок ИКТ

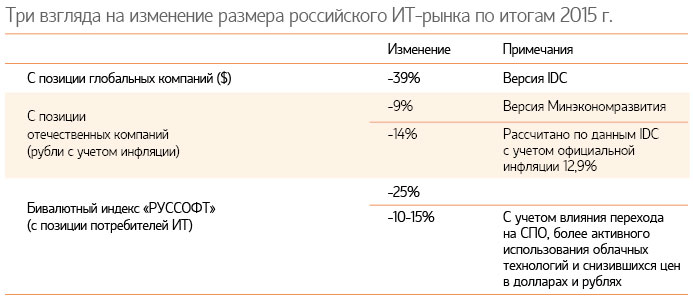

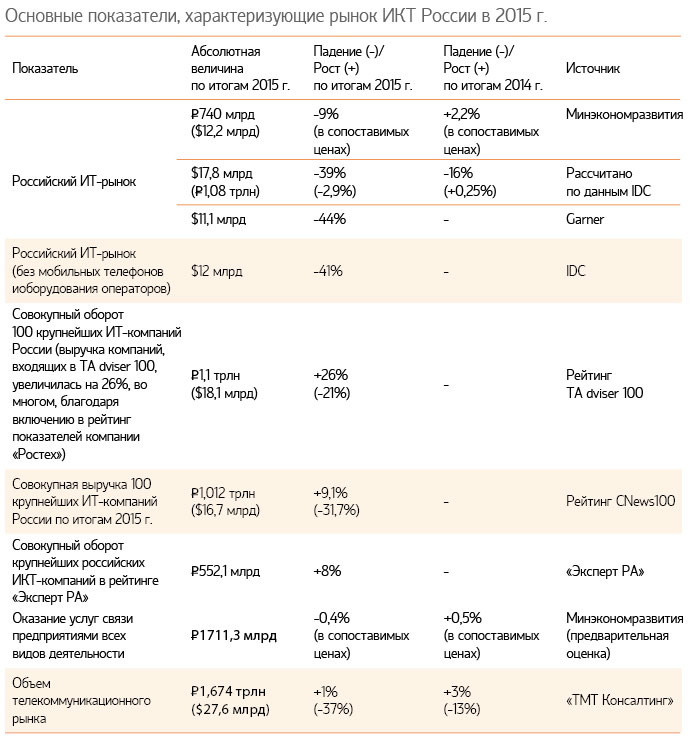

Российский ИТ-рынок в 2015-м сократился на десятки процентов, если его измерять в долларах. По данным IDC, падение составило 39%. Абсолютная величина емкости российского ИТ-рынка по итогам 2015 года составила $17,8 млрд. Суммарные потери продавцов и поставщиков превысили $10 млрд.

Два года назад ассоциация РУССОФТ предложила «посмотреть на российский ИТ-рынок не только с позиции зарубежных корпораций, как это делают большинство отраслевых аналитиков, но также и с позиции российских пользователей (как частных, так и корпоративных) и отечественных производителей ИТ. Взгляд с позиции пользователей позволяет определять влияние информационных технологий на жизнь граждан и экономику страны».

В связи с этим были получены результаты, которые свидетельствуют, что нужно говорить не только о сокращении ИТ-рынка в долларовом выражении, но и о его развитии.

| Отсутствие роста продаж услуг бизнес-связи объясняется не только сложной экономической ситуацией в России, но и переходом на более дешевые технологии. Например, телефонная связь переводится на интернет-телефонию |

Если для зарубежных компаний драматическое падение очевидно (у подавляющего большинства, хотя не у всех, доходы в иностранной валюте резко сократились), то дляотечественных разработчиков, у которых затраты и прибыль измеряются исключительно в рублях, рынок рос, хотя темпы этого роста были незначительными. Более того, многие российские разработчики получили возможность наращивать оборот за счет захвата доли их иностранных конкурентов. Следовательно, для них рынок (то есть та часть его, накоторую они могут претендовать) мог расти даже в долларовом выражении, хотя в целом его объем сокращался.

Влияние ИТ на экономику и общество также нарастало. Это выражалось в увеличении количества пользователей интернета и услуг электронного правительства, компьютерного исерверного парка.

Идет замещение одних технологий другими. При этом вытесняющими были те, которые считаются менее затратными и более эффективными. Следовательно, пользователи могли иметь больший функционал даже при сокращении ИТ-рынка.

Факторы торможения

В качестве основной причины стагнации российского ИТ-рынка (с точки зрения иностранных вендоров) или замедления его развития (с точки зрения пользователей) аналитики чаще всего называют осложнившуюся макроэкономическую ситуацию. Экономика не растет (во всяком случае, прежними темпами), потому не растет и ИТ-рынок. Однако следует учитывать и другие факторы.

Факторы, повлиявшие на российский рынок ИТ (кроме снижения ВВП)

Повышение эффективности вложений в ИТ. После кризиса 2009 года и в ожидании новых потрясений бизнес учился более эффективно использовать имеющийся в его распоряжении ИТ-бюджет. Выбор исполнителей проектов, решений и поставщиков услуг становился более тщательным. Не исключено, что компаниям удается повысить отдачу от вложений в информационные технологии, а потому для решения своих задач информатизации они могут не наращивать ИТ-бюджет, даже если для этого есть возможности. Можно также предположить, что розничные покупатели и корпоративные заказчики стали относиться к своим расходам более прагматично. Покупки компьютерной техники и вложения в информационные системы теперь в меньшей степени привязаны к каким-то датам (Новый год или окончание финансового года), а осуществляются по мере необходимости.

Появление альтернативных технологий. Нельзя не учитывать и то, что облачные технологии и электронный документооборот позволяют существенно экономить на вложениях в ИТ-инфраструктуру. Покупки серверов, рабочих станций, принтеров и МФУ могли сокращаться не только из-за того, что на их приобретение не хватает денег, но также из-за имеющейся альтернативы, которая позволяла получать тот же или даже больший функционал при уменьшении расходов на ИТ. Стал более заметным переход на «свободное программное обеспечение», что ведет к сокращению российского софтверного рынка за счет отсутствия платы за лицензии при сравнимых расходах на поддержку ПО.

| Эксперты считают, что рост числа российских интернет-пользователей сохранится до 2020 года, но его темпы будут снижаться. Рост интернет-аудитории идет за счет небольших населенных пунктов |

Насыщение в некоторых сегментах. Персональные компьютеры есть у подавляющего большинства россиян. Ноутбуки и десктопы с каждым годом все чаще приобретаются назамену старого устройства.

На корпоративном ИТ-рынке также ощущается насыщение. Например, согласно исследованию Docflow, лишь 2% компаний не используют и не планируют использовать ИТ-решения в области управления корпоративным контентом.

Полностью завершили внедрение систем электронного документооборота (СЭД) к середине 2014 года уже 56% компаний, что на 15% больше, чем годом ранее. 40% компаний находятся в процессе внедрения СЭД. Аналогичная ситуация на рынке ERP и в других сегментах ИТ-рынка.

Снижение цен. Снижение цен на различные устройства является еще одним фактором, который тормозит рост расходов на информационные технологии в масштабах всей страны.

Отсутствие новинок, вызывающих ажиотаж. В последние годы на российском рынке не появлялось каких-то принципиальных новинок (устройств, технологий или разработок), которые могли бы стимулировать спрос.

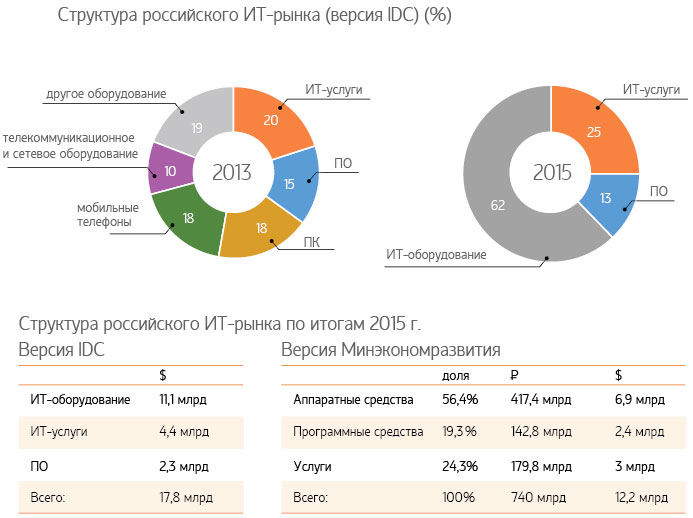

Структура российского ИТ-рынка по итогам 2015 года

По структуре ИТ-рынка по версии IDC видно, что доля ИТ-услуг за последние 2 года существенно возросла — с 20% до 25%. Подобное изменение свидетельствует о том, что рынок становится более зрелым, хотя такое изменение и вызвано в первую очередь существенным подорожанием импортного оборудования, что привело к сокращению его продаж.

Рынок связи

Согласно данным «ТМТ Консалтинг», телекоммуникационный рынок в рублевом выражении без учета инфляции вырос в 2013 году на 5%, а в 2014-м и 2015-м – только на 3% при намного более высокой официальной инфляции. То же самое касается рынка ШПД. Однако в этой сфере рост цен очень низкий – стоимость услуг телекоммуникационных компаний почти не растет. Как правило, имеющееся сокращение вызвано приближающимся или наступившим насыщением рынков. При этом в целом использование телекоммуникационных технологий все равно расширяется.

Если судить по изменению размера рынка телекоммуникационных услуг, то на нем наблюдается стагнация (если мерить в рублях, рост получается символический) или серьезный кризис (если мерить в долларах). По данным аналитической компании iKS-Consulting, в 2015 году объем российского рынка услуг бизнес-связи составил Р148 млрд, снизившись впервые – примерно на 1,5-2% по сравнению с предыдущим годом. В 2014-м рост составлял 1,4%.

Однако и относительно телекоммуникационного рынка нельзя говорить ни о застое, ни о кризисе. Имеющаяся рентабельность телекоммуникационных операторов вполне позволяет внедрять новые технологии, расширять зону покрытия. В последние годы в различных регионах запускаются сети LTE, увеличивается скорость передачи данных при неизменных тарифах. Количество пользователей интернета продолжает расти. Темпы роста серьезно снизились, но уже можно говорить о приближающемся насыщении рынка, что является одним из значимых факторов, влияющих на динамику подключений новых пользователей.

Отсутствие роста продаж услуг бизнес-связи объясняется не только сложной экономической ситуацией в России, но и переходом на более дешевые технологии. Например, телефонная связь переводится на интернет-телефонию.

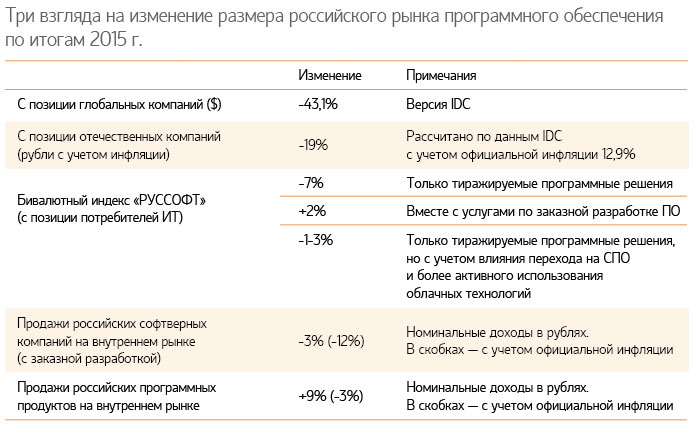

Рынок ПО

Согласно данным IDC, ситуация на российском рынке ПО с каждым годом ухудшается: в 2012-м наблюдался его рост в долларовом выражении на 10%, в 2013-м этот рост снизился до 4%, а в 2014-м началось падение – сокращение составило 20%. Наконец, по итогам 2015 года случился обвал – рынок потерял 43,1%, достигнув отметки $2,3 млрд.

В рублях ситуация будет выглядеть совсем иначе – сколько-нибудь значительного падения в последние два года не наблюдается. Фактически сокращение обусловлено прежде всего девальвацией рубля: российская национальная валюта упала в последние два года примерно на ту же величину, что и рынок ПО (по версии IDC).

По оценкам РУССОФТ, общие продажи российских софтверных компаний на внутреннем рынке составили около $5 млрд. Из них на продажи собственных программных продуктов приходится 35-40%, около $2 млрд.

С учетом заказного ПО падения рынка ПО и вовсе нет – рост составляет не менее 2%.

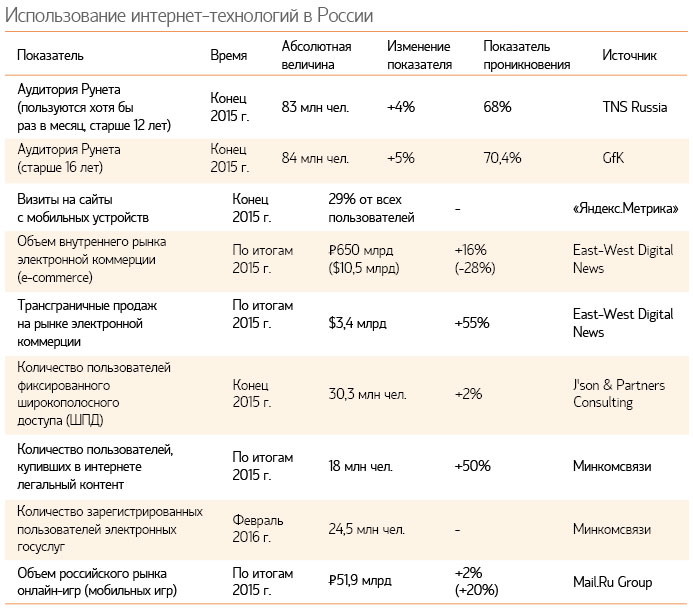

Использование интернет-технологий

Развитие российской интернет-индустрии замедлилось в последние два года. Замедление проявляется в снижении темпов роста ряда показателей (прежде всего численности аудитории пользователей интернета).

Эксперты считают, что рост числа российских интернет-пользователей сохранится до 2020 года, но его темпы будут снижаться. В Москве, Петербурге и других крупнейших городах России проникновение сети Интернет уже достигло или приблизилось к максимально возможной величине (80-85%). Рост интернет-аудитории идет за счет небольших населенных пунктов.

Цифровое неравенство уже почти ликвидировано, поскольку в селах и малых городах проникновение сети Интернет превысило 50%.

ИКТ-рынок в ближайшем будущем

Размер ИКТ-рынка по итогам 2016 года в рублевом выражении скорее всего изменится незначительно. Рост или падение составит 2-3%, причем более вероятен все-таки рост, и нельзя исключить, что он будет больше 3%.

Во-первых, потому что цены на ПО, услуги связи, ИТ-услуги (включая заказную разработку) после периода фиксирования на определенном уровне все-таки поползут вверх, догоняя официальную инфляцию. Ожидается, что стоимость услуг фиксированной связи увеличится в 2016-м на 5,5%.

Во-вторых, запланированные ИТ-бюджеты госучреждений выросли. Например, основной бюджет Минкомсвязи на информатизацию в 2016 году увеличился почти в полтора раза исоставил Р9,023 млрд, хотя отчасти такой рост, возможно, обусловлен перераспределением средств между ведомствами.

| Все тенденции, наблюдаемые в 2015 году, характерны и для 2016-го. Это переход на СПО, более активное использование облачных технологий, рост продаж мобильных приложений, внедрение навигационных систем |

Согласно исследованию Gartner RUS, озвученному на декабрьском заседании Комитета АПКИТ по мони-торингу развития ИТ-индустрии, в 2016 году у 39% крупных российских предприятий ИТ-расходы, выраженные в рублях, по сравнению с 2015-м увеличатся (в среднем на 31%), а у 37% останутся на прежнем уровне. И лишь у 24% респондентов ИТ-расходы в 2016 году снизятся (по сравнению с 2015-м в среднем на 26%). На потребительском рынке должен проявиться отложенный спрос, поскольку ситуация в экономике стабилизируется, в некоторых секторах экономики повышаются прежде замороженные или сниженные зарплаты.

Все тенденции, которые наблюдались в 2015 году, характерны и для 2016-го. Это переход на СПО, более активное использование облачных технологий, рост продаж мобильных приложений, внедрение навигационных систем.

Россия в мировых ИТ-рейтингах

В течение последнего десятилетия Россия улучшала свои позиции в большинстве мировых рейтингов. Однако это движение наверх, как правило, было медленным. Только в двух случаях был совершен резкий подъем за один-два года.

В 2012 году в рейтинге развития Электронного правительства (E-Government Survey 2012: E-Government for the People) Россия поднялась сразу на 32 позиции, переместившись с 59-го на 27-е место. Этот рейтинг, который составляет ООН, оценивает готовность и возможности государственных органов в 193 странах для использования ИКТ в предоставлении госуслуг. Фактически Россия за год перескочила в этом рейтинге из одной категории в другую – из категории стран с развивающейся экономикой в число экономически развитых стран.

Еще один рывок выявлен в рейтинге условий для ведения бизнеса Doing business, составляемого экспертами Всемирного банка. За два года Россия в нем поднялась сразу на 41позицию – с 92-го места на 51-е.

Российские компании в мировых ИТ-рейтингах

За прошедший год в рейтингах, где напрямую или косвенно учитывался оборот в долларовом выражении, позиции российских компаний либо ухудшились, либо не изменились, что следовало ожидать, поскольку доходы в долларах у них в последние два года либо снизились, либо перестали расти прежними темпами. Представительство российских компаний существенно пополнилось только в квадрантах Gartner (Magic Quadrants of Gartner), в которых учитывается прежде всего качество программных продуктов.

| Негативное воздействие экономического кризиса, падения цен на нефть и антироссийских санкций было полностью компенсировано положительным эффектом от девальвации национальной валюты, которая способствовала росту конкурентоспособности российской индустрии разработки ПО на глобальном рынке |

Начиная с 2012 года к ряду российских лидеров в сфере разработки ПО, традиционно находящихся в своих квадрантах (Kaspersky Lab, ABBYY, Parallels, Acronis и ряд других), прибавилось сразу три новых игрока: PROGNOZ – в квадранте Business Intellegence (в начале 2016-го эта компания попала также в Magic Quadrant for Advanced Analytics Platforms), Diasoft – в квадранте Core Banking Software и InfoWatch – в новом квадранте Data Loss Prevention.

Летом 2013 года Gartner включил компанию Kaspersky Lab в новый «магический квадрант», в котором представлены мировые производители решений для управления мобильными устройствами, – Mobile Device Management (MDM). Кроме того, компания IntelTech была включена экспертами Gartner во главу списка 2012 Cool Vendors со своими продуктами вобласти Big Data.

В 2015 году аналитическая компания Gartner включила компанию Positive Technologies, специализирующуюся в области противодействия кибератакам, в «магический квадрант», объединяющий 14 мировых производителей решений для защиты веб-приложений (2015 Magic Quadrant for Web Application Firewalls).

В 2016 году появилось еще три новичка квадрантов Gartner. Летом компания Veeam Software, поставщик инновационных решений для обеспечения доступности данных вкорпоративном сегменте, оказалась в числе лидеров «магического квадранта» производителей ПО для резервного копирования и восстановления данных в ЦОД (2016 Magic Quadrant for Data Center Backup and Recovery Software).

В конце января 2016-го вышла новая версия «магического квадранта» в области решений защиты от утечек. В результате список лучших производителей DLP-систем дополнился еще одной российской компанией – Zecurion. Ранее свое место в нем заняла компания InfoWatch. Обе эти компании расположились в группе лидеров среди нишевых игроков. В июне2016 года единственным российским вендором, попавшим в глобальный отчет Magic Quadrant for Contact Center Infrastructure, Worldwide, стала компания NAUMEN.

По данным РУССОФТ В начало⇑

Facebook

Мой мир

Вконтакте

Одноклассники

Google+

Комментарии отсутствуют

Комментарии могут отставлять только зарегистрированные пользователи

|